今回は、2020年1月から適用される、副業の確定申告するためには知っておくべき「税制の改正」をまとめました。

副業として節税をちゃんとやるためにも、「税制改正」の内容を理解しておくことは必須です。

個人所得課税の変更の概要

副業の確定申告に関連して、「個人所得課税」についての税制改正について説明していきます。

出典は「 平成30年度税制改正大綱 」Chapter1:個人所得課税 です。

詳細はこちらに記載されていますが、こちらではわかりやすく説明していきます。

(1)給与所得控除・公的年金等控除から基礎控除への振替

(2)給与所得控除の適正化

(3)公的年金等控除の適正化

(4)基礎控除の適正化

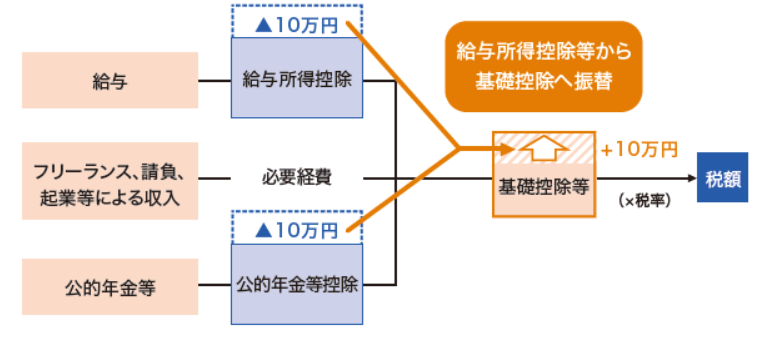

給与所得控除・公的年金等控除から基礎控除への振替

給与所得控除と公的年金等控除の控除額を10万円引き下げ、基礎控除の控除額を10万円引き上げます(38万円➜48万円)。

これは給与所得者や公的年金受給者だけが恩恵をうけていた”特別扱い”をやめて、自営業者をも含めて、控除額を公平にした という事です。

この「給与所得控除・公的年金等控除から基礎控除への振替改正内容」では、副業するサラリーマンにとっては変動額は±0です。個人事業のみの方は減税となります。

ただし、次に述べるように、サラリーマンの「給与所得控除の適正化」の改正により、結果的に給与収入が850万円を超える場合は、徐々に増税となります。

給与所得控除の適正化

給与収入が850万円を超える場合の控除額を195万円に引き下げます。

給与所得控除はサラリーマンにとっては経費のようなもので、給与等の収入金額をもとに計算されます

給与所得控除の変更内容は下記のようになります。

変更前の数字を青色、変更後の数字を赤色で示します。

■給与所得控除額の計算【変更前】

| 給与等の収入金額 | 給与所得控除額 【変更前】 | 給与所得控除額 【変更後:2020年~】 |

|---|---|---|

| 180万円以下 | 収入金額×40% 65万円に満たない場合には65万円 | 収入金額×40%-10万円 55万円に満たない場合には55万円 |

| 180万~360万円以下 | 収入金額×30%+18万円 | 収入金額×30%+8万円 |

| 360万~660万円以下 | 収入金額×20%+54万円 | 収入金額×20%+44万円 |

| 660万~1000万円以下 | 収入金額×10%+120万円 ただし上限は220万円 | 収入金額×10%+110万円 ただし上限は195万円 |

| 1000万円超 | 220万円(上限) | 195万円(上限) |

出典:「 平成30年度税制改正大綱 」Chapter1:個人所得課税

例えば、給与額が850万円の場合の給与所得控除額は、

=850万円×10%+110万円=195万円

で、これで給与所得控除の上限に達しています。従来はこの上限が220万円だったので、給与額が850万円以上では増税になります。

給与所得控除額の計算方法はやや複雑ですが、計算の結果、今回の税制改正での変更のポイントは

- 給与等の収入が850万円以上から徐々に増税されている

公的年金等控除の適正化

公的年金等の収入に対して公的年金額控除額が高くなるが、従来はその上限がなありませんでした。今回の改正で、上限が設けられるようになりました。

公的年金等収入が1,000万円を超える場合の控除額に195.5万円の上限が設けられました。

基礎控除の適正化

従来は収入にかかわらず基礎控除額は38万円一律でした。

今回の改正で、合計所得金額2,400万円超で控除額が引き下げられるようになりました。

まとめ

- まず2020年から適用される個人所得税の改正内容を把握しましょう。

- 収入が850万円以上で増税となります。

- 個人自営業者にとっては減税です。